随着美元指数小幅回涨,大量获利盘开始出逃,此前连创新高的金价终于回调。

8月11日,国际金价跌破2000美元大关后持续大跌。截至北京时间21:12左右,Comex黄金期货主力合约报1968美元/盎司,伦敦金现货跌破1950美元/盎司,报1943.07美元/盎司。当日A股黄金股普遍大幅下挫,山东黄金和紫金矿业跌幅分别达4.1%和4.74%。

“2000美元以上继续加注风险过高,目前要看以小资本为主的市场参与者会否再度介入,否则在跌破2000美元后,大型机构很难马上逢低加仓,预计未来一段时间黄金会缓慢下跌整理。”KVB PRIME特约分析师吴臻(Boris Wu)对第一财经记者表示。

就影响金价走势最多的美元(金价通常与美元指数呈负相关)来看,近期美元指数开始小幅回涨,加速了黄金回调。资深外汇交易员黄俊对记者称,尽管中长期仍看空美元,但近期欧元对美元的反弹受阻,关键要看1.15附近的争夺,受此影响也不能排除短期黄金回调至1950~1960美元/盎司附近。

资金暂时出逃黄金

资本开始出逃黄金。美元近期在贸易摩擦下的小幅回暖,抑制了黄金走势。

第一财经此前报道,美债实际收益率的下跌是这轮黄金牛市的主要推手。2018年11月,黄金现货价格为1223美元/盎司,当时10年期美债实际收益率为1.07%。而在黄金突破2000美元/盎司时,美债实际收益率已跌至-1%。

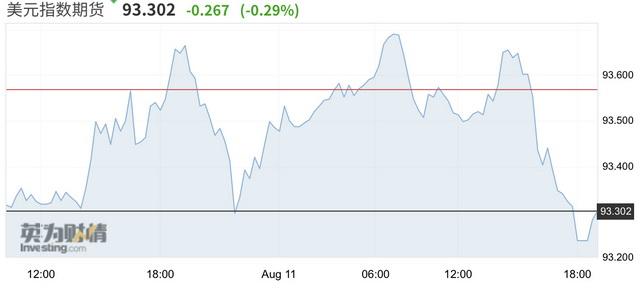

截至8月10日,10年期美债实际收益率维持在-1.02%附近,并未再进一步大幅下挫,因此美元成了主要影响因素。美元指数近期一度触及92.475的近两年新低,但上周随着避险情绪回升,美元指数短线反扑,11日一度触及93.6。

“投机者将Comex黄金净多头提升600手至28万手。上周黄金现货价格一度超过2070美元/盎司,再次刷新历史新高。不过由于目前地缘政治冲突不断升级,部分投资者通过买入美元来对冲风险,因此上周五随着美元的触底回升,黄金价格开始回落。”中银国际大宗商品策略主管傅晓对记者称。此外,上周末美国白宫与国会民主党高层关于新救助法案的谈判再次陷入破裂,新法案的延后出台以及7月份非农就业数据好于预期,都为美元带来了提振。

事实上,上周的全球资金流向已经显示了市场的避险情绪。渣打宏观、外汇策略师张蒙对记者表示:“上周全球股市上涨,但发达市场和新兴市场股票基金出现资金外流,我们的RAI(风险规避指数)表明,风险情绪较弱。同时,国际投资者对新兴市场本地资产的购买力度较弱,机构投资者继续青睐新兴市场的美元计价债券,而非新兴市场股票和本地货币计价债券。此外,在地缘政治风险强化的背景下,全球货币市场(MM)基金继续获得资金流入。”

同时,欧元涨势暂时受阻也变相推动了美元。截至北京时间8月11日18:00,欧元/美元报1.1797,一季度后,欧元/美元始终徘徊在1.1以下,但在7月欧盟就7500亿欧元的经济纾困计划达成协议后,欧元开始实质性走强。“从技术上看,目前欧元已短期受阻,预计对美元将陷入回调,1.2的点位从欧元诞生开始就很重要,未来要看多空双方在1.15这个关键点附近的争夺。”黄俊告诉记者。

吴臻则表示:“欧洲目前仍在经济泥潭中,欧元/美元这个‘货币对’依然是在博弈‘比惨’。从技术面而言,如果破位1.172之后,短期看空将是主要思路。”

下一步关注小资金和经济变化

未来金价究竟何去何从?下跌后到底能不能接?

业内人士普遍表示短期仍需观望,小资金的动态以及经济复苏的前景至关重要。

“指望大机构在金价跌破2000美元后快速加仓很难,2000美元以上继续加注风险过高,目前市场参与者以小资本为主,它们究竟会否介入更为重要,缓慢整理下跌可能将会是之后一段时间的主要走势。”吴臻称。

多位交易员也表示,短期更宜观望。而中长期来看,全球经济走势则十分重要,“大资本需要等下一个‘经济萧条加剧’或‘风险事件’出现,才可能加大增持力度。”吴臻表示。

景顺首席全球市场策略师胡珀(Kristina Hooper)对记者称,需要看到更多显示新冠病毒在美国以至于南非、印度和巴西等国得到控制的迹象。显然,各国有必要通过合作以应对疫情,但对于包括美国等国而言,这似乎是一个遥不可及的目标。“如果疫情无法至少在美国得到控制,预计黄金将继续走强,而美元将继续走弱。”

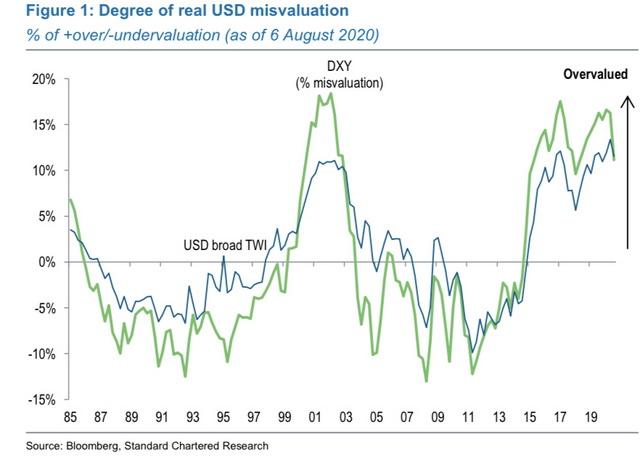

就美元这个重要变量而言,尽管近期美元指数暂时反扑,但渣打预计,即使是经历了今年一波近10%的下行,中长期来看,美元指数的下行趋势仍未到头。渣打的公允价值模型(FVX)最新显示,美元指数目前在贸易加权基础上仍被高估了12%左右,2019年底高估幅度则达16%。

而且,美元几乎对所有货币都被高估了,其中,对瑞典克朗、英镑和澳元的高估幅度超过15%,对新西兰元高估了10%,对日元高估了5%;在新兴市场,美元对墨西哥比索高估了25%,对印尼盾高估了5%,而对印度卢比的汇率是合理的。

整体而言,傅晓认为,展望未来,预计宏观环境以及美联储宽松政策或会继续支撑黄金,但美元指数的反弹以及投机者的获利离场将为金价带来更大的波动。 |