新冠肺炎疫情引爆全球金融危机。

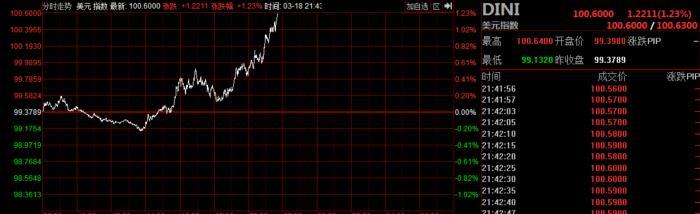

3月18日,美元指数升破100大关,摸高100.61,为2017年4月以来首次。尽管美联储近期两次采取鸽派行动,但近期美元指数依然较自2018年9月以来的最低水平反弹回升了近5%。

随着外汇波动性的“报复性”回归,美元指数的走势引人注目。澳元兑美元今年已经贬值超过16%,在全球主要货币中跌幅较为明显。此外是新西兰元,兑美元年内贬值13.3%。主要货币中,英镑兑美元贬值11%, 目前英镑兑美元GBP/USD已经跌破1.19,创1985年以来新低。此外美元兑挪威克朗、美元兑加元、美元兑韩元、美元兑泰铢都有9%以上的升值。

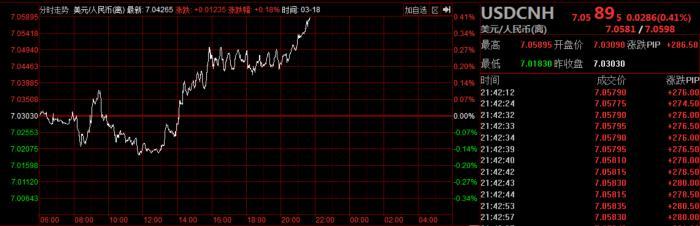

人民币则相对坚挺,在岸人民币目前报7.0360,贬值300个基点,离岸人民币报7.054,贬值250个基点。整体来看,人民币在岸、离岸今年兑美元的贬值幅度都不到2%,相对稳定。

兴业资本表示:美联储在上周公布1.5万亿美元流动性支持措施没有收到预期效果后,周二再度再加码5000亿美元回购计划,并且重启2008年金融危机期间使用的一项融资安排,为商业票据发行人提供流动性保障。不仅美联储在拼命确保美元的流动性,各国央行也下调了货币互换额度的定价,以便更容易地向全球金融机构提供美元。

日本央行周二为金融体系注入美元规模创下2008年以来新高,韩国也承诺将很快采取行动。

正是这些操作,推动美元大幅走强。此外,市场所寄望的财政政策,也开始不断发力。

美国政府要求国会提供超过1万亿美元的资金来对抗病毒的影响。该计划包括向航空公司进行的500亿美元救助资金以及数十亿美元的减税措施等。这是美国政府第三次推动增加财政支出,此前美国政府已经为应对疫情通过了83亿美元救助计划以及总额约1050亿美元税收减免计划。

不过,隔夜美国公布的2月零售销售录得一年多来最大降幅,录得-0.5%,彰显了新冠肺炎疫情对美国经济的冲击已经开始显现,而这可能加强市场对美国经济二季度陷入衰退的预期。因此,货币和财政政策双双发力,可能短暂提振市场情绪,但还远不能恢复市场信心,在新冠肺炎疫情得到有效控制之前, 市场巨震可能仍是常态。传统利空失效的背景,是美指走势被避险情绪和流动性紧缺主宰了。

在美元荒难缓解的情况下,美指持续走高突破100大关也就不难解释。这不免让人想到“美指破百,金融危机到来”的说法。据统计,近45年来,世界范围内共发生了8次大的经济危机,其中5次发生在美元指数突破100的时间段内,1973年第一次石油危机、2008年次贷危机、2010年的欧洲债务危机均为美元指数在100以下时发生。但这三次危机发生时,美元指数均在上涨。 根据摩根大通的计算,全球美元短缺数量自金融危机以来已经翻了一番,截至目前为12万亿美元,约占美国GDP的60%。

传统的金银也失去避险功能,黄金今年开年一度冲破1700美元/盎司,年度涨幅一度超过11%,但近期随着现货价格暴跌,黄金已经跌至1500美元/盎司下方,年度不涨反跌。

白银价格则更是一落千丈,今日现货白银一度跌穿12美元/盎司,日内跌近7%,目前收窄至5%左右,现货白银今年已经下跌32%。

不过南华期货马燕的报告认为,目前言危机过早。从利率、通胀及货币环境看,目前海外疫情对美国经济的冲击仍处于外部冲击的阶段,尚未引起金融的正反馈效应,直言危机模式再现为时尚早,相对于美国来说目前欧洲的形势其实更加严峻。美联储本次的临时降息更多是出于预防式降息的考虑,但需关注疫情后续冲击,若疫情在全球失控,则很有可能加速全球经济危机的到来。

更多内容请下载21财经APP |